銀行の3つの業務と機能

—— フィンテックサービスの急速な台頭によって、銀行は存在意義が問われています。単刀直入に聞きますが、銀行は今後も必要でしょうか?

銀行が持つ機能に関しては、間違いなく今後も必要です。

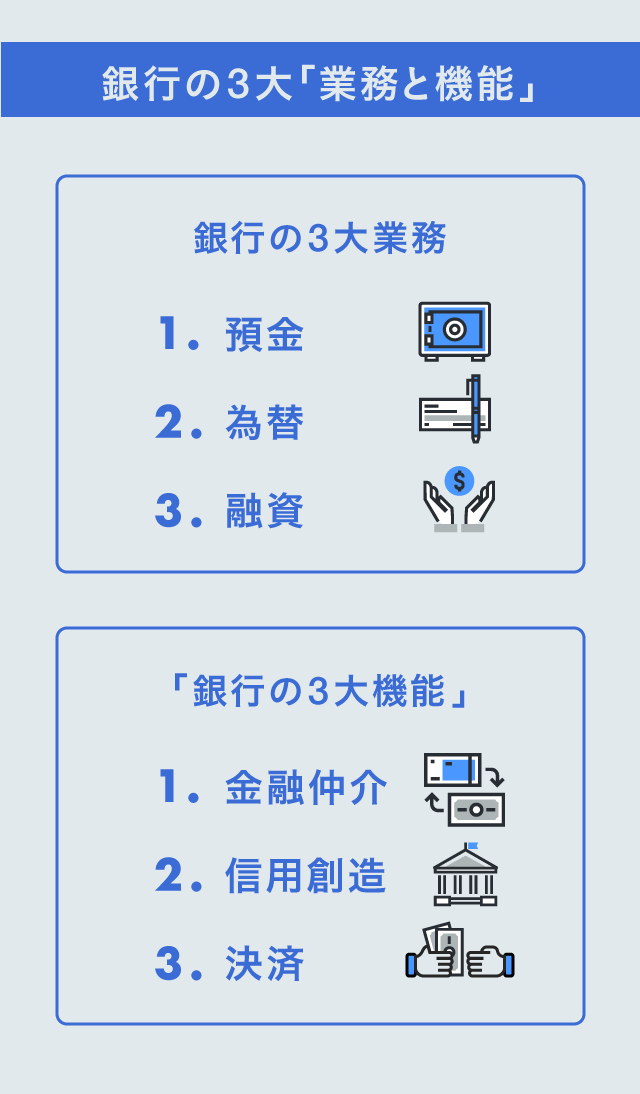

銀行員になると、最初に叩き込まれる3つの業務と機能があります。

3つの業務とは、お金を預かる「預金」、現金を直接使わずに支払いをする「為替」、お金を貸す「融資」です。この裏側には、銀行が持つ機能である「金融仲介」「信用創造」「決済」があります。

少し大袈裟ですが、これらは国内初の銀行を作った渋沢栄一の時代から150年間変わっていない、銀行の本質的な存在意義です。

ただ、ビル・ゲイツは20年以上も前に、銀行について「Banking is necessary, banks are not.」と語っています。直訳すると「銀行機能は必要だが、銀行は必要ない」という意味です。

銀行と言われると多くのイメージでは、窓口手続きの多さや、待ち時間の長さ、ようやく自分の番だと思って書類を提出したら「手続きの結果は郵送にて……」なんてことを想像されるでしょう。

これらは全て、安心・安全にサービスを提供するために築かれた業務フローとはいえ、私自身、不便だと感じます。

お客様の視点で考えると、基本となる3つの業務と機能はそのままに、その提供の仕方を変えなければなりません。

—— 2021年に開業した、みんなの銀行はこれらの課題を解決するために設立したのでしょうか?

その通りです。デジタルバンク、みんなの銀行を設立しようと思い立ったのは、6年前まで遡ります。

私は当時、ふくおかフィナンシャルグループの経営企画部門に在籍し、銀行の10年後を考えるというミッションを抱えていました。

ちょうどその頃、アメリカではすでに広がりを見せていたネオバンク(既存の銀行と連携して金融サービスを提供する企業)に注目し、2016年にiBankマーケティングを起業し、スマホ専用アプリとして「Wallet+」をリリースします。

このサービスを銀行本体とは別組織でリリースし、外の世界に走り出してみたことで、改めて社会全体が想像以上のスピードで変化していることをまざまざと感じることになります。

合わせて、銀行が取り組むべきさまざまな課題も見えてきました。

誤解を恐れずに言えば、地域で圧倒的な知名度や一定のシェアのある地方銀行は、地域経済を回す上では欠かせない存在であるため、ちょっとやそっとのことで揺らぐことはありません。

そういう存在だからこそ、銀行の外の世界の変化やスピードを感じにくいという面もあるのかもしれません。

各銀行がDX(デジタルトランスフォーメーション)に取り組んでいますが、まだ紙、ハンコで進める業務も一部では残ってますし、組織の意思決定はテック企業に比べて時間がかかったり、他業界との連携が少ないといった傾向も見られます。

そのため、iBankの設立にあたって、まずは顧客視点に立ってサービスを開発することに注力しました。

ユーザーの声を都度取り入れてUIやUXを改善したり、API(あるソフトウェアを他のソフトウェアと容易に連携させるための「窓口」となる機能)連携で他社が提供する機能を取り込みながら、とにかくお客様が使いやすいサービスを作り込んだのです。

これによって、自分たちが目指す銀行像に近づいているという手応えはあったものの、これらの改善は金融サービスに参入し始めた他社でも可能です。

そこで、自分たちにしか手を加えられない部分を考えた時に、表面の機能改善だけではなく、本質的な金融機能や商品、サービスを変えないと、他社とは戦えないと感じました。

これらの考えから、銀行そのものをアップデートした銀行、「みんなの銀行」をゼロから作ろうとなったのです。

これからの銀行に必要な人材像

—— 具体的に、みんなの銀行は、これまでの銀行と何が違うのでしょうか?

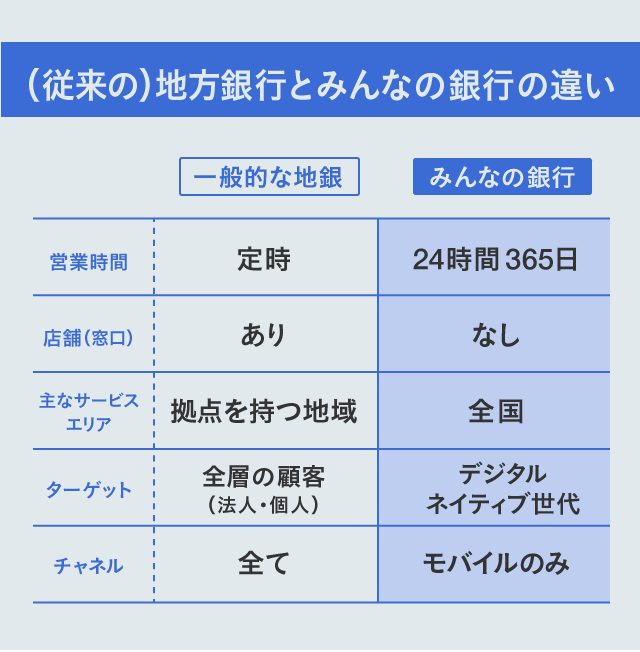

一番の違いは、銀行という存在を Re-Design(再デザイン)し、Re-Define(再定義)していることです。

私たちは長年、銀行業に携わっているため、機能をコピーして新しい銀行の“がわ”を作るのは簡単です。しかし、それだと今までの銀行と何も変わりません。

デジタルバンクであるみんなの銀行は、ネオバンクで培った顧客体験の向上に資するノウハウを活用して、銀行の業務そのものを再デザインしています。

例えば銀行員は、誤認防止のために、各種サービスを利用する際のリスクヘッジを丁寧に説明します。ただ、銀行のパンフレットやチラシを見てもらうと分かる通り、下のほうに読めないぐらい小さな文字が大量に書いてあります。

銀行業界のさまざまなルールや規定のため、仕方のない面もあるのですが、顧客視点に立つとあまりにも不親切です。

これからの銀行において、最も重要なのは、顧客体験を変えること。

そのため、デザイナーやエンジニア、データサイエンティストなど、これまで銀行業務にかかわることが少なかった職種の技術や視点が必要です。

みんなの銀行は、ITやベンチャー企業などからのキャリア採用組が全社員の6割以上となっています。

彼らと銀行員が顧客体験について議論を重ねることで、見た目はシンプルで、感覚的に分かるようにしながら、リスクについての説明ページへ導線を引いてあげるなど工夫しています。

ほかにも、サービス上では普通預金や、貯蓄預金という名称ではなく、「ウォレット」や「ボックス」などお客様に馴染む言葉で表記しています。

これらは、キャリア採用組と銀行員の協業があるからこそ実現した一つの例です。今後も、ルールに沿った形で、銀行のRe-Design(再デザイン)をどんどん実施していく予定です。

—— 新しい銀行をつくるにあたって、最も重要視しているポイントは何ですか?

“銀行らしさ”からの脱却です。

銀行というと、お堅い、お役所的、手続きが面倒臭い、待ち時間が長いなどネガティブなイメージを持たれている方が多いです。

このような課題を、デザインやテクノロジーで解決することが使命であると考えています。

一方で、あくまでもみんなの銀行は「銀行」なので、先ほど挙げた銀行の基本から逸脱してはいけません。

キャリア採用で入った方とミーティングをしていると、中には、銀行業務から脱却しようとする人たちがいます。ですが、銀行はお金を預ける所なので、安心、信頼、安全を絶対視していますし、そこが揺らぐと銀行としてビジネスができません。

みんなの銀行では口座開設をする時に、本人確認書類を提出して、eKYC(スマホのカメラを使用して、オンラインで行う本人確認。下の動画参照)で撮影する手続きがあります。

皆さんもどんな企業かも分からないところに、本人確認書類や、素顔はさらしたくないですよね?銀行である以上は、これまで積み上げてきた情報セキュリティに対する安心、安全が守られなければいけません。

また、これまで銀行員が大事にしてきた「現場を知る」ことは、これからも変わらず最重要です。

かつて銀行員は、最初は支店に配属され、窓口業務や地道な営業活動を通してキャリアを重ねていくことが一般的でした。

こういうキャリアパスを嫌がる人は多いですし、私自身、経験者なので気持ちは分かります。でも、これらの現場経験から、銀行の仕組みはもちろん、お客様が何に困っているのかを直接感じ取ることができるのも事実です。

銀行の形が変わっても、この「お客様と向き合って、お客様を知ること」が基本であることに変わりはありません。そして、しっかり向き合うからこそ、お客様に提供する価値を向上させ続ける努力が問われます。

そのために、我々のように銀行で働く人のキャリアも変わっていくべきだと考えています。

銀行員に必要な5つの力

——では、これからの銀行員に求められるスキル、キャリアの形はどうなっていくと?

他行は分かりませんが、みんなの銀行に関しては、自分の得意なことを起点に、自律的なキャリアを作れる人材を求めています。

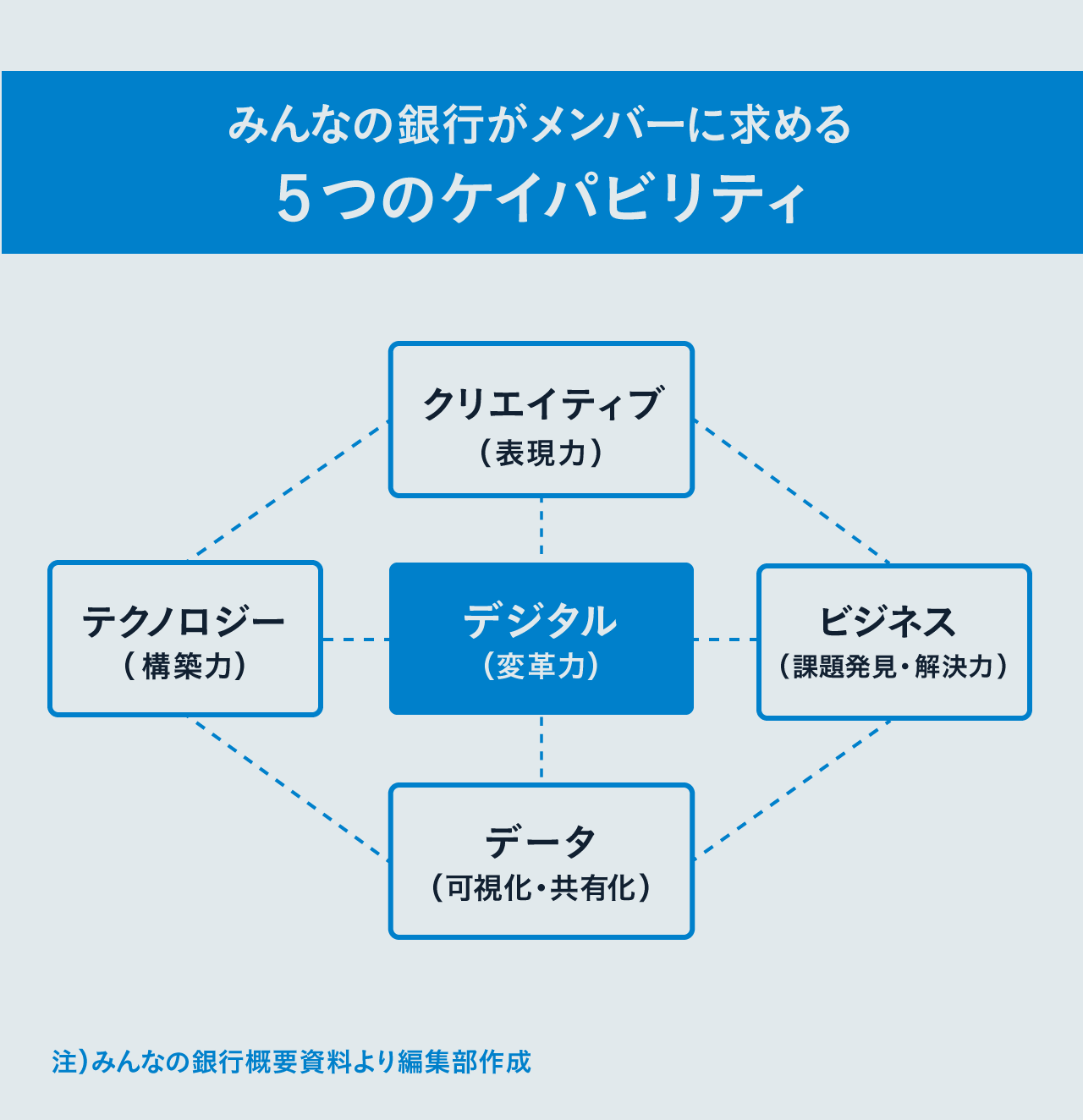

我々は下図のように、メンバーに求める5つのケイパビリティ(能力)を定義しているんですね。

どれかに専門性を持ちながら、その軸にとどまることなく、両翼にある能力を身に付けたり、反対側に位置する仕事への理解を深めながら、幅を広げてほしいなと思います。

これまでの銀行員は図の「ビジネス」に該当し、顧客が真に抱えている課題やニーズに合った事業を作り、事業効率を最大化することが求められてきました。

そのためには、当然、銀行の仕組みや機能をしっかりと把握しておく必要があります。

学生さんや20代の方からは、本部の経営部門の人気が高いのですが、銀行の本質を学ぶにはまず現場を知り、お客様と向き合うことのほうが大事です。

そして、ビジネスの専門性が磨かれてきたなと感じたら、親和性の高い両翼の知見を深めてみる。

「データ」でお客様のニーズを定量的に深掘りするもよし、「クリエイティブ」でニーズに沿った体験価値を向上させる施策を考えるもよしです。

他の職種でも同じことが言えます。データを扱う人が銀行の仕組みを分からずに施策を考えることはできませんし、クリエイティブがテクノロジーの仕組みを分からずに表現することはできません。

このように、まずは自分の専門性を磨きながら、親和性の高い両翼の知見を深めていくことが、これからの銀行員のキャリアにも必要だと感じます。

——マインドセットについては、どんな変化が求められると思いますか?

銀行だけではありませんが、大前提として顧客起点で考えることが大切です。

本当にお客様のニーズがあるのか、お客様はどこに不便を感じているのか。そこから考え始めることに意味があります。

銀行の業務は、150年の歴史と経験で成り立っているので、銀行員は口癖のようにすぐ「できない」と言うんですね。これは、良くない。

確かに、規則や法律の観点から、最終的にできないことは多いですが、いきなり「できない」と考えるのではなくて、どうやったら姿、形を変えてもできるだろうと考えてみる。

この前向きなチャレンジができる人が、これからの時代の銀行に必要だと思います。

ほかに、長いスパンで銀行に関わっていこうという姿勢も大事です。銀行のビジネスは、単年で成り立っているものではなくて、お客様の人生に寄り添うという意味では、すごく長いのです。

そのため、1年だけ腕試しをして、次のキャリアにつなげようという考えの方には向いていないかもしれません。

融資偏重主義を改めて考える

—— 銀行で働く若手ビジネスパーソンに、これだけは伝えたいメッセージはありますか?

とにかく目の前の業務とお客様に向き合うことが大切です。

私は学生時代、銀行に強い憧れがあったわけではありません。周りが就活をしている中、大学の応援団の活動が楽しくて、そちらに熱中していました。

気付いたら周りは就活を終えていて、そこから私も焦り出し、なんとかギリギリのタイミングで地元の福岡銀行に就職しました。

最初は、北九州市にある八幡支店に配属されて、窓口業務でお金を数えたり、ATMの後ろでお金を装填(補充)したりと、ありとあらゆる業務をしました。でも、これがまぁ楽しくない(苦笑)。

お金を数えて、数が合わないとなれば遅い時間まで帳尻合わせをしたり、窓口業務の手際が悪くてお客様から怒られたりの日々が苦痛で、入って半年で辞めようと思いました。

しかし、当時は先輩に頼りきりで仕事をしていたので、せめて自分が任されている業務を先輩の指導やサポートの必要がなくなるくらいやり切って、それでも今の気持ちと変わらなかったら辞めようと考え直しました。

気持ちを切り替えて業務を始めると、意外にも、銀行の業務は細かいことが多く、マスターするのが難しいんです。

それに、なんとなくできるようになってくると、また新しい仕事や環境が変わったり、目線が変わり始めました。

その結果、東京で新規顧客開拓を担当させてもらえるようになったり、福岡銀行本部で不良債権の処理や事業再生などの刺激的な仕事を任せてもらえるようになりました。

改めてですが、みんなの銀行はあくまでも「銀行」です。これまでの銀行の窓口業務があったからこそ、今の自分があると感じますし、銀行のビジネスでは、お客様と向かい合って、声を聞くことが重要です。

そのため、芸のないアドバイスですが、まずは今の場所で「この仕事なら他の誰にも負けない」というレベルになるまで頑張ってみることをおすすめします。

—— 新卒の選択肢として、銀行を考えている学生も少なくありません。就活生に対して、何か感じることはありますか?

銀行の本質的な価値を改めて考えてみるといいかもしれません。銀行に入りたい学生の多くは、融資偏重主義だと思うんです。

地域に貢献したいとか、企業に融資したいとか、融資をする人が花形プレーヤーだと思われています。

しかし、私が思う銀行の価値は、個人や法人、地域を仲介し、つなげていくことです。

銀行は、お金を通してたくさんの人や企業とつながりを持っていますし、地域をつなぐプラットフォーマーになっています。

銀行の存在意義を最初に問われましたが、このつながりは、間違いなく銀行が存在すべき意義の一つです。

これらを改めて考えると、入行後の仕事が楽しくなるかもしれないですね。

合わせて読む:【トップ直撃】銀行って、生き残れるんですか?

取材・文:平瀬今仁、取材・編集:伊藤健吾、デザイン:石丸恵理、撮影:的野弘路(※経歴箇所の写真は、みんなの銀行提供)